Pour les entreprises imposées selon le régime du bénéfice réel, le coût réel d’une charge s’avère en réalité inférieur à sa valeur faciale : étant déductible du revenu, la charge a pour effet de faire diminuer la pression fiscale et sociale. Explications.

Intégrer l’impact fiscal dans sa gestion des dépenses

Comment ça marche ?

Toute charge déductible va engendrer une baisse de votre résultat fiscal. Par conséquent, elle aura un impact sur l’éventuel impôt que vous aurez à payer. Plus votre niveau d’imposition aurait dû être élevé, plus le gain sera fort. Par ailleurs, toute charge déductible va également diminuer votre assiette de cotisations sociales et donc les charges sociales. Cependant, ce gain de charges sociales va ensuite entraîner un supplément ultérieur de revenu qui, à son tour, va modifier l’assiette de cotisations sociales et la base d’imposition. Pas si simple donc ! En fonction de votre taux d’imposition et de vos taux de cotisations sociales, l’économie réalisée sera plus ou moins forte.

À noter : pour les entreprises soumises à l’Impôt sur les Sociétés, une charge aura pour effet de diminuer le montant d’IS. Le coût réel de la charge s’appréhende donc assez simplement en fonction du taux d’IS.

Quelques exemples

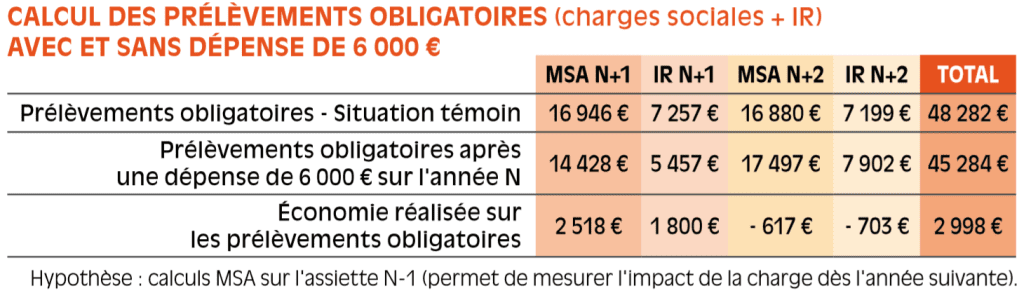

Exemple 1 : Un exploitant agricole dégage un bénéfice agricole de 40 000 €. Son épouse, qui travaille à l’extérieur, déclare 25 000 € de salaire. Ils n’ont plus d’enfants à charge et leur tranche marginale d’imposition est de 30 %. Il décide d’engager une dépense pour un montant de 6 000 € afin d’améliorer ses conditions de travail. Compte tenu de la déductibilité de cette charge, il économisera environ 50 % de cette somme en impôt et charges sociales. Le coût net sera donc voisin de 3 000 €.

Exemple 2 : L’exploitant voisin envisage de faire la même dépense. Il déclare un bénéfice agricole de 25 000 €, son épouse déclare 15 000 € de salaire. Ils ont 3 enfants en bas âge à charge. Le foyer fiscal n’est pas imposable. La dépense de 6 000 € impactera donc uniquement les charges sociales, ce qui représentera une économie proche de 28 % de son montant compte tenu du taux de cotisation et du fait que cette charge est déductible. Au final, le coût réel sera de : 6 000 € – (6 000 x 28 %) soit 4 320 €.

Attention toutefois, cette approche ne doit pas faire perdre de vue qu’une charge reste toujours une charge et que l’économie d’impôt et de charges sociales ne la ramènera jamais à zéro.

Par ailleurs, il ne faut pas négliger l’impact sur la trésorerie : bien souvent, la charge engagée amènera une sortie de trésorerie immédiate alors que l’effet sur les charges sociales et l’impôt sera décalé d’au minimum 1 an et parfois bien plus, surtout si l’impôt et/ou les charges sociales sont assis sur des moyennes triennales de revenus. Ce sujet peut être abordé avec votre conseiller qui pourra vous aider à approcher le coût réel de la charge en fonction de votre situation.

Sandrine Jean, conseillère de gestion

Article issu du magazine Cerfrance « Gérer pour Gagner » Février Mars Avril 2020 – Retrouvez l’intégralité du magazine dans votre espace client.